Маркетплейс вроде бы растет, но прибыль идет не из продаж, а из финансовых махинаций. Почему текущая модель компании может рухнуть вместе со ставкой?

Совсем недавно Ozon опубликовал отчёт за 1-й квартал 2025 года, показав хорошие результаты. Традиционно только на первый взгляд... Отличная динамика выручки, рост EBITDA и снижение убытков, и даже сокращение долгов. Однако основа экосистемы компании — e-commerce, снова убыточна.

Совсем недавно Ozon опубликовал отчёт за 1-й квартал 2025 года, показав хорошие результаты. Традиционно только на первый взгляд... Отличная динамика выручки, рост EBITDA и снижение убытков, и даже сокращение долгов. Однако основа экосистемы компании — e-commerce, снова убыточна.

Что на самом деле происходит с бизнесом? Насколько теперь компания зависима от Финтеха и решений ЦБ для продолжения динамики роста? Давайте смотреть...

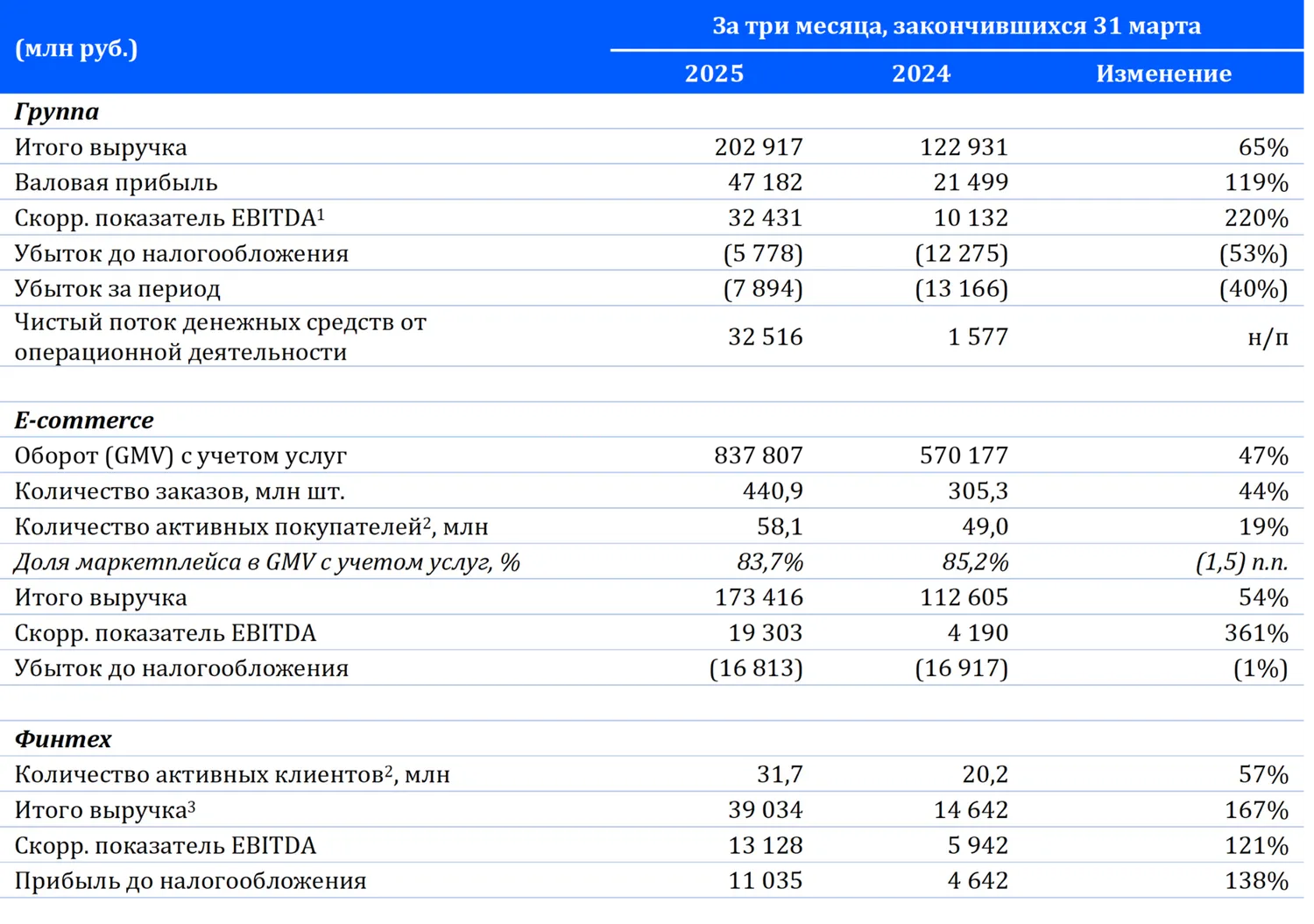

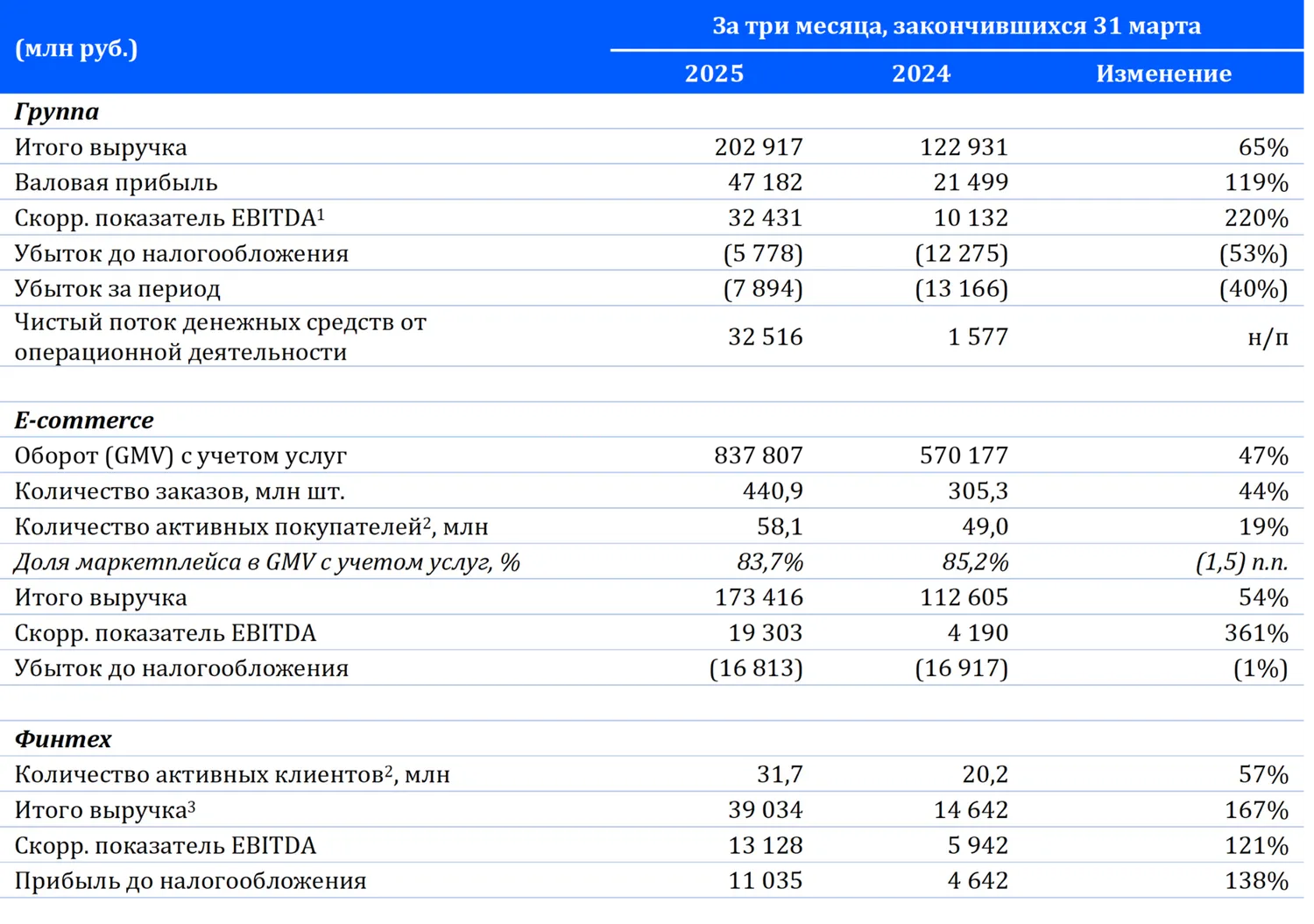

Результаты за 1-й квартал:

Сейчас основной драйвер роста — финтех. То есть платформа по продаже товаров остаётся убыточной, а прибыль генерирует "банк внутри маркетплейса", живущий за счёт высоких ставок. Это искажённая модель, где профит приходит не от бизнеса, а от финансовых условий.

+ ФАС всё активнее присматривается к маркетплейсам, и штрафы или ограничения на комиссии продавцов могут стать неприятным сюрпризом.

Менеджмент, в некоторых расчётах, заявляет о "нулевом чистом долге". Правда, при этом учитывает клиентские средства как ликвидность)

Мягко говоря, это бред, так как клиентские деньги — это всё-таки обязательства, а не активы. Без учёта клиентских средств чистый долг с арендой может составлять ≈ 145–160 млрд ₽.

Мягко говоря, это бред, так как клиентские деньги — это всё-таки обязательства, а не активы. Без учёта клиентских средств чистый долг с арендой может составлять ≈ 145–160 млрд ₽.

Сейчас компания прогнозирует рост GMV на 30–40% в 2025 году (до 2,3–2,4 трлн ₽) и EBITDA в 70–90 млрд ₽. В принципе, это реально, так как Wildberries теряет долю из-за внутренних-семейных проблем, Яндекс и Сбер сворачивают e-commerce-проекты, что даёт Ozon шанс забрать до 40% рынка (сейчас ≈ 35%)

Как и писал в начале марта — акции мне не интересны. Отчёт действительно оказался хороший, даже если брать в расчёт только снижение убытка. Однако он хорош не там, где все ожидают его увидеть, и, условно завтра, со снижением КС, этот рост легко испарится.

Как и писал в начале марта — акции мне не интересны. Отчёт действительно оказался хороший, даже если брать в расчёт только снижение убытка. Однако он хорош не там, где все ожидают его увидеть, и, условно завтра, со снижением КС, этот рост легко испарится.

Что на самом деле происходит с бизнесом? Насколько теперь компания зависима от Финтеха и решений ЦБ для продолжения динамики роста? Давайте смотреть...

Маржинальность растёт — а прибыль где? Или что не так с «сильным» отчётом

Маржинальность растёт — а прибыль где? Или что не так с «сильным» отчётом

Результаты за 1-й квартал:

Выручка выросла на 65% год к году до 202,9 млрд ₽. Рост монетизации маркетплейса (реклама, комиссии) и взрывной рост финтех-сегмента (выручка +170% до 28,3 млрд ₽) обеспечили такой результат.

Выручка выросла на 65% год к году до 202,9 млрд ₽. Рост монетизации маркетплейса (реклама, комиссии) и взрывной рост финтех-сегмента (выручка +170% до 28,3 млрд ₽) обеспечили такой результат. Скорр. EBITDA взлетела на 220% до 32,4 млрд ₽, а маржинальность по EBITDA достигла 3,9% от GMV. Это рекорд для Ozon и выше, чем у многих глобальных аналогов.

Скорр. EBITDA взлетела на 220% до 32,4 млрд ₽, а маржинальность по EBITDA достигла 3,9% от GMV. Это рекорд для Ozon и выше, чем у многих глобальных аналогов. Чистый долг сократился с 118,5 млрд ₽ на конец 2024 года до 108,9 млрд ₽. А во 2-м квартале компания планирует погасить ещё 20 млрд ₽

Чистый долг сократился с 118,5 млрд ₽ на конец 2024 года до 108,9 млрд ₽. А во 2-м квартале компания планирует погасить ещё 20 млрд ₽ Чистый убыток сократился на 40% до 7,8 млрд ₽(против 12,8 млрд ₽ годом ранее). E-commerce остаётся убыточным, но финтех и оптимизация издержек компенсируют потери.

Чистый убыток сократился на 40% до 7,8 млрд ₽(против 12,8 млрд ₽ годом ранее). E-commerce остаётся убыточным, но финтех и оптимизация издержек компенсируют потери.

Финтех спасает, но надолго ли? Почему Ozon зависим от Центробанка

Финтех спасает, но надолго ли? Почему Ozon зависим от Центробанка

Сейчас основной драйвер роста — финтех. То есть платформа по продаже товаров остаётся убыточной, а прибыль генерирует "банк внутри маркетплейса", живущий за счёт высоких ставок. Это искажённая модель, где профит приходит не от бизнеса, а от финансовых условий.

База активных пользователей — 31,7 млн (+57%).

База активных пользователей — 31,7 млн (+57%). Объём клиентских средств — 216,6 млрд ₽.

Объём клиентских средств — 216,6 млрд ₽.

+ ФАС всё активнее присматривается к маркетплейсам, и штрафы или ограничения на комиссии продавцов могут стать неприятным сюрпризом.

Какие сейчас есть проблемы?

Вопросы по качеству кредитного портфеля. Кредитные убытки выросли на 174% до 2,4 млрд ₽, а это примерно ≈ 2,7% от портфеля займов. Это более-менее нормальный уровень для финтеха, но ниже, чем у банков-конкурентов (например, у Т-Технологий просрочки ≈ 4–5%)

Вопросы по качеству кредитного портфеля. Кредитные убытки выросли на 174% до 2,4 млрд ₽, а это примерно ≈ 2,7% от портфеля займов. Это более-менее нормальный уровень для финтеха, но ниже, чем у банков-конкурентов (например, у Т-Технологий просрочки ≈ 4–5%) Рост просрочек. Банковский сектор сейчас фиксирует ухудшение качества потребкредитов из-за высокой долговой нагрузки населения. Ozon замедлил рост кредитного портфеля, что снижает риски, но в случае экономического спада (например, роста безработицы) просрочки могут вырасти

Рост просрочек. Банковский сектор сейчас фиксирует ухудшение качества потребкредитов из-за высокой долговой нагрузки населения. Ozon замедлил рост кредитного портфеля, что снижает риски, но в случае экономического спада (например, роста безработицы) просрочки могут вырасти

Допэмиссия, манипуляции с долгом и переоценка. Стоит ли вообще лезть?

Допэмиссия, манипуляции с долгом и переоценка. Стоит ли вообще лезть?

Менеджмент, в некоторых расчётах, заявляет о "нулевом чистом долге". Правда, при этом учитывает клиентские средства как ликвидность)

Сейчас компания прогнозирует рост GMV на 30–40% в 2025 году (до 2,3–2,4 трлн ₽) и EBITDA в 70–90 млрд ₽. В принципе, это реально, так как Wildberries теряет долю из-за внутренних-семейных проблем, Яндекс и Сбер сворачивают e-commerce-проекты, что даёт Ozon шанс забрать до 40% рынка (сейчас ≈ 35%)

Для просмотра ссылки необходимо нажать

Вход или Регистрация