Налоговые декларации — вид отчетности предпринимателя, который регулярно ведет деятельность.

Но если на протяжении отчетного периода бизнес поставили «на паузу», то отчитаться перед ФНС можно в упрощенной форме. Рассказали, как это сделать.

Кстати, заполнять такой документ легче, чем «нулевку», а, значит, можно сэкономить на услугах бухгалтера. Еще ЕУД хороша своей универсальностью — туда можно вписать данные о четырех видах налогов:

Система налогообложения на подачу не влияет — отчитываться по ЕУД можно как на ОСНО, так и на спецрежимах.

Сначала надо заполнить «шапку»:

Дополнительно правила заполнения ЕУД можно посмотреть в разделе II Порядка, утвержденного

Команда «Первой Экспертной Бухгалтерии»

В 2025 году ЕУД сдают только одни раз, и вот в какие сроки:

Подписывает ЕУД руководитель или представитель организации. В последнем случае надо указать наименование документа, который подтверждает его полномочия. Декларацию можно составить в электронном виде или сделать на бумаге — заполнить ручкой синего или черного цвета. Если допустили ошибку, то можно зачеркнуть неправильное значение и рядом написать правильное, но заверить такую помарку подписью и печатью ответственного лица.

Компании сдают ЕУД в ИФНС по месту нахождения организации, а ИП — по месту прописки. Сдать единую декларацию можно на сайте ФНС через личный кабинет юрлица или ИП, воспользоваться сервисами для отправки отчетов, принести бумажный экземпляр лично или отправить по почте.

Если не сдать упрощенную декларацию, компании или ИП придется заплатить штраф. Пока его размеры не слишком высоки:

Но если на протяжении отчетного периода бизнес поставили «на паузу», то отчитаться перед ФНС можно в упрощенной форме. Рассказали, как это сделать.

Когда можно сдавать единую упрощенную налоговую декларацию

Единая упрощенная декларация (ЕУД) — частый выбор предпринимателей, которые зарегистрировались, но пока не начали вести деятельность. А еще ЕУД сдают, когда по определенным причинам бизнес надо приостановить, например, чтобы найти ресурсы или заменить персонал.Кстати, заполнять такой документ легче, чем «нулевку», а, значит, можно сэкономить на услугах бухгалтера. Еще ЕУД хороша своей универсальностью — туда можно вписать данные о четырех видах налогов:

- налог на добавленную стоимость;

- налог на прибыль;

- налог при упрощенной системе налогообложения;

- единый сельскохозяйственный налог.

- Нет объектов налогообложения по налогам, которые отражены в декларации. То есть не было продаж или оказания услуг, с которых, например, нужно исчислить НДС или предприниматель на «упрощенке» не получал доходов.

- Нет движений денежных средств по расчетному счету и в кассе. Это условие соблюсти сложнее, так как любая операция обнуляет возможность подать ЕУД. Например, если предприниматель перечислил зарплату своим сотрудникам, которые находятся в вынужденном простое, или оплатил аренду помещения — сдать упрощенную декларацию уже не получится.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

и

Для просмотра ссылки необходимо нажать

Вход или Регистрация

. Кто может сдавать ЕУД

Упрощенную декларацию могут подавать компании и ИП, которые отчитываются раз в квартал, полугодие, девять месяцев или год. Если бизнесу приходится подавать сведения в ФНС чаще, например, организация на ОСНО с ежемесячной декларацией по налогу на прибыль, то применить ЕУД не получится.Система налогообложения на подачу не влияет — отчитываться по ЕУД можно как на ОСНО, так и на спецрежимах.

Эксперт обращает внимание: отчитаться по НДФЛ, страховым взносам или прочим налогам (акцизы, водный, налог на имущество, НДПИ) с помощью единой упрощенной налоговой декларации нельзя.

Как, когда и куда сдавать единую упрощенную декларацию

У ЕУД — две страницы, но компании и ИП должны заполнить только первую — 001. Страница 002 предназначена для физических лиц-налогоплательщиков без статуса предпринимателя.Сначала надо заполнить «шапку»:

- ИНН и КПП организации;

- код вида документа — 1 для первичной декларации и 3 для уточненной;

- отчетный год;

- наименование ИФНС, в которую подаете декларацию;

- наименование организации или Ф. И. О. ИП;

- код налоговой декларации;

- код ОКТМО в поле «Код ОКАТО»;

- контактный телефон.

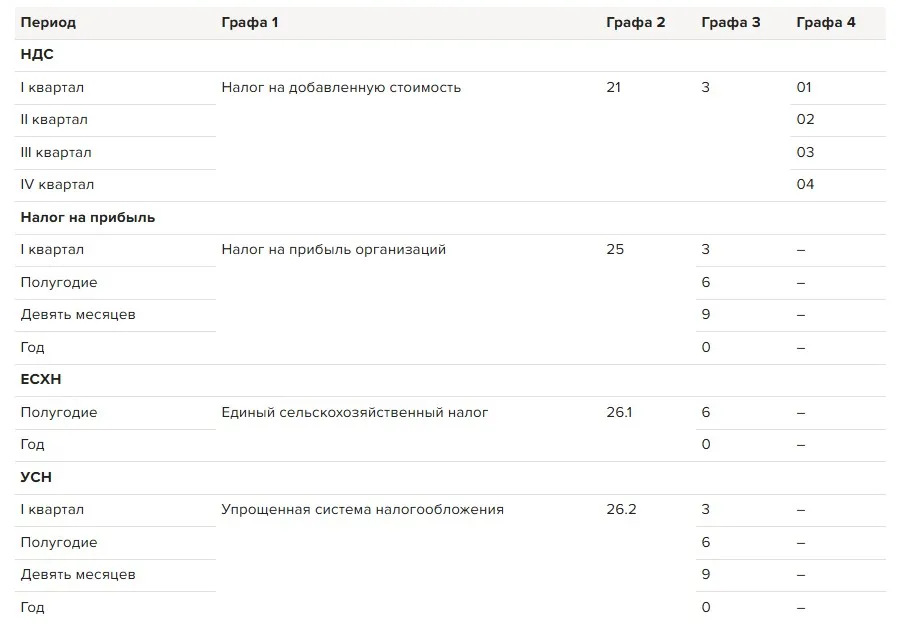

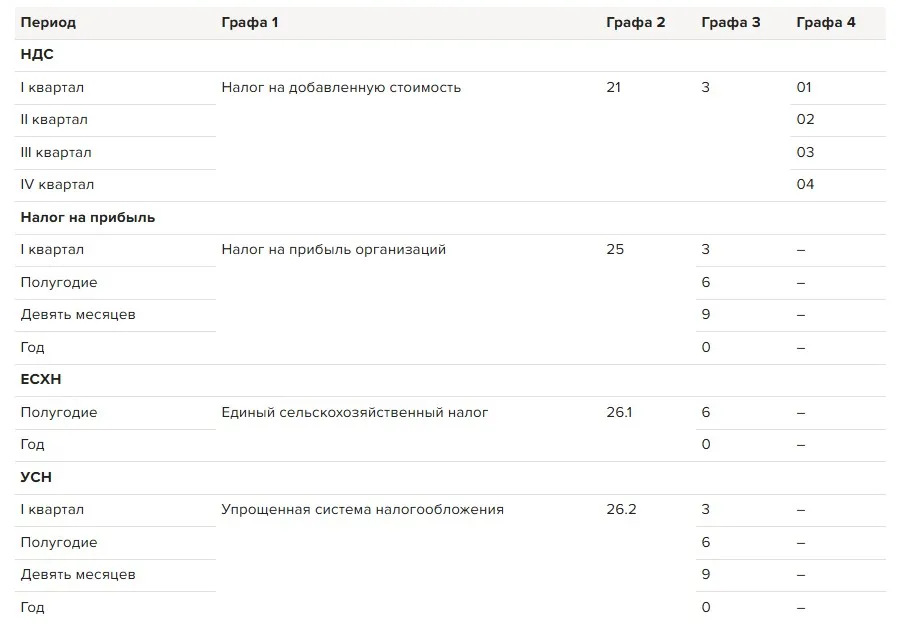

- В графе 1 — указать наименование налога;

- В графе 2 — глава

Для просмотра ссылки необходимо нажать Вход или Регистрация;

- В графе 3 — количество отчетных месяцев, где 3 — за квартал, 6 — за полугодие, 9 — за 9 месяцев, а для отчетности за год надо поставить «0».

- В графе 4 — номер квартала только для налога на добавленную стоимость.

Дополнительно правила заполнения ЕУД можно посмотреть в разделе II Порядка, утвержденного

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.Команда «Первой Экспертной Бухгалтерии»

Для просмотра ссылки необходимо нажать

Вход или Регистрация

любые типы деклараций, подхватит остальную отчетность, наладит кадровый учет и запустит участок ВУ в организации на любой системе налогообложения. Кроме того, подскажем, как оптимизировать налоги, если бизнес поставлен «на паузу» — у нас более 150 экспертов разного профиля в штате.В 2025 году ЕУД сдают только одни раз, и вот в какие сроки:

- по налогу на прибыль — не позднее 20 числа первого месяца 2 квартала, следующего за годом, в котором в последний раз было движение денег или были объекты налогообложения;

- по УСН, ЕСХН и НДС — не позднее 20 числа первого месяца второго налогового периода, следующего за налоговым периодом, в котором в последний раз было движение денег или были объекты налогообложения.

Подписывает ЕУД руководитель или представитель организации. В последнем случае надо указать наименование документа, который подтверждает его полномочия. Декларацию можно составить в электронном виде или сделать на бумаге — заполнить ручкой синего или черного цвета. Если допустили ошибку, то можно зачеркнуть неправильное значение и рядом написать правильное, но заверить такую помарку подписью и печатью ответственного лица.

Компании сдают ЕУД в ИФНС по месту нахождения организации, а ИП — по месту прописки. Сдать единую декларацию можно на сайте ФНС через личный кабинет юрлица или ИП, воспользоваться сервисами для отправки отчетов, принести бумажный экземпляр лично или отправить по почте.

Если не сдать упрощенную декларацию, компании или ИП придется заплатить штраф. Пока его размеры не слишком высоки:

- за несдачу декларации или отправление с опозданием — 200 рублей;

- наказание для ответственного лица — 300–500 рублей.

Для просмотра ссылки необходимо нажать

Вход или Регистрация